Ein Report von Forrester Consulting ergab, dass 90% der befragten Organisationen mit ihrem Finanzabschlussprozess zu kämpfen haben. Dies ist nicht überraschend, zumal die Finanzabteilung immer mehr Verantwortlichkeitsbereiche abdeckt, die für die Gesundheit und den Erfolg der Organisation entscheidend sind. Früher wurden Buchhalter innerhalb der Organisation unterschätzt; jetzt sind sie unerlässlich, da sie die Organisation unterstützen und der Führung durch zeitnahe und relevante Insights Orientierung geben.

Obwohl sich ihre Aufgaben weiterentwickelt haben, hat sich der Ansatz der Finanzabteilung für den Finanzabschluss in vielen Organisationen nicht weiterentwickelt. Infolgedessen haben sie Mühe, die Zeit und die Ressourcen zu finden, um effektiv das zu erreichen, was die Organisation von ihnen erwartet. Hier sind einige Best-Practice-Tipps für den Finanzabschluss, die es Ihrer Finanzabteilung ermöglichen, den Abschluss effizienter und effektiver durchzuführen.

Obwohl sich ihre Aufgaben weiterentwickelt haben, hat sich der Ansatz der Finanzabteilung für den Finanzabschluss in vielen Organisationen nicht weiterentwickelt. Infolgedessen haben sie Mühe, die Zeit und die Ressourcen zu finden, um effektiv das zu erreichen, was die Organisation von ihnen erwartet. Hier sind einige Best-Practice-Tipps für den Finanzabschluss, die es Ihrer Finanzabteilung ermöglichen, den Abschluss effizienter und effektiver durchzuführen.

BEST PRACTICE 1: Minimieren Sie den Einsatz von fehleranfälligen Tabellenkalkulationen

Wenn Sie die Quellen von Ineffizienzen und Ungenauigkeiten in Ihren Finanzabschlussprozessen bewerten, ist es wichtig zu wissen, dass Tabellenkalkulationen und manuell gesteuerte Prozesse Fehlerquellen darstellen. 88% aller Tabellenkalkulationen sind ungenau, was zum Teil auf manuelle Prozesse zurückzuführen ist. Kleine Fehler, die durch Copy&Paste oder übersehene Tippfehler entstehen, kombinieren sich zu größeren Ungenauigkeiten, die sich nur schwer bis zur Quelle zurückverfolgen lassen. Wenn Ihr Team durch verschiedene Fristen belastet ist, kann es vorkommen, dass diese Datenfehler möglicherweise erst nach der Einreichung der Berichte erkannt werden. Zudem bieten Tabellenkalkulationen keine Transparenz oder Kontrolle über den Abschlussprozess selbst.

Wenn Ihre Finanzabteilung sich auf manuelle Prozesse und Tabellenkalkulationen verlässt, werden Genauigkeit, Verlässlichkeit und Überblick immer ein Problem sein.

BEST PRACTICE 2: STANDARDISIEREN SIE IHRE PROZESSE

Ein weiterer Grund dafür, dass Finanz- und Buchhaltungsteams mit Fristen zu kämpfen haben, ist das Fehlen eines standardisierten Arbeitsablaufs. Die Abschluss-Zyklen vieler Organisationen sind auf institutionellem Wissen aufgebaut, auf der Idee, “so haben wir die Dinge immer schon gemacht”, und nicht auf einer sorgfältig geplanten Workflow-Ausführung. Diese Denkweise führt dazu, dass Buchhalter ihre persönlichen Tabellenlayouts verwenden, was noch mehr Zeit kostet, wenn sie ihre Arbeit an einen anderen Buchhalter weitergeben müssen, und noch mehr Probleme verursacht, wenn das Team praktisch ohne unmittelbaren Kommunikationszugang zueinander arbeitet.

Ein Mangel an Standardisierung führt auch zu anderen zeitraubenden Engpässen, wie z.B. Überarbeitungen und Verwirrung bei der Rechnungsprüfung – da mehrere verschiedene Versionen desselben Dokuments existieren, ohne dass klar angegeben ist, welche die neueste ist. Die Finanzleitung hat auch keine Transparenz über den aktuellen Stand des Abschlusses.

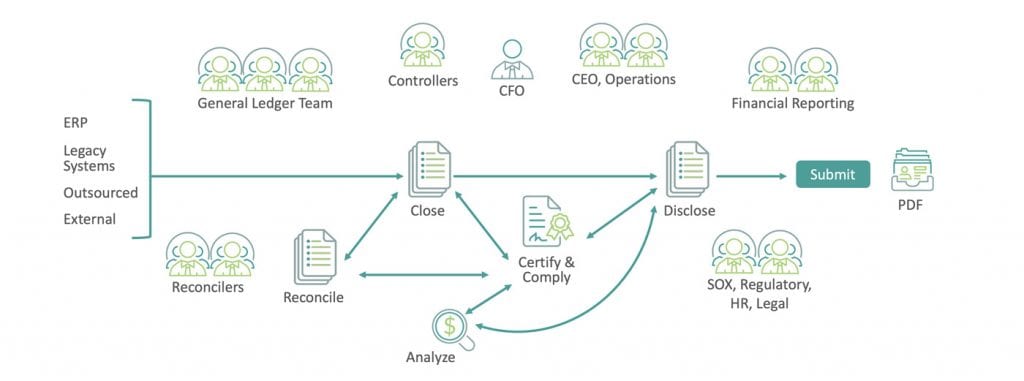

Wenn Sie Ihren aktuellen Abschlussprozess skizzieren würden, könnte er in etwa so aussehen:

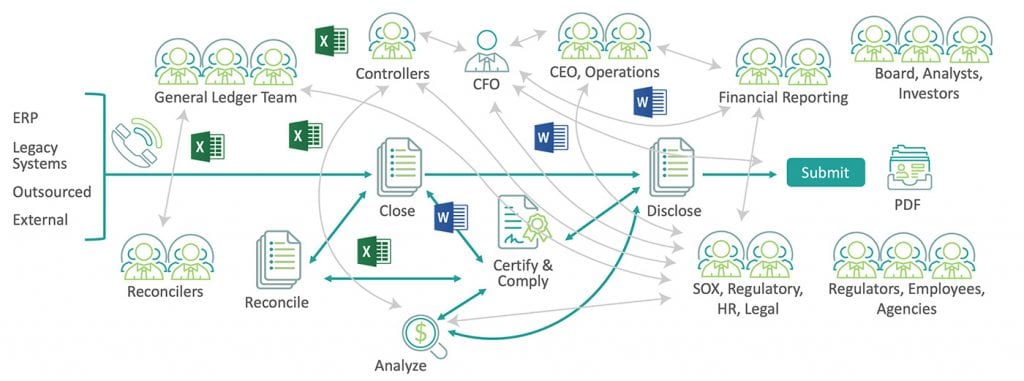

Berücksichtigen Sie jedoch die ständigen Aktualisierungen, Genehmigungsanfragen, Datenkorrekturen und andere Aspekte des Finanzabschlusses, die durch E-Mails, Telefonanrufe, Besprechungen und andere Kommunikationsplattformen erfolgen, sieht Ihr Abschluss wahrscheinlich eher so aus:

Stellen Sie sich vor, wie viel Zeit und Frustration Unternehmen durch die Standardisierung ihres Abschlussprozesses sparen könnten.

BEST PRACTICE 3: Implementieren Sie Automatisierung

Software zur Finanzautomatisierung kann durch Automatisierung dazu beitragen, Ihren Abschluss weiter zu rationalisieren. Durch die Automatisierung kann die Anzahl der manuellen Aufgaben, die Ihre Finanz- und Buchhaltungsteams ausführen müssen, erheblich reduziert werden, und die Genauigkeit Ihrer gesamten Finanzberichterstattung wird verbessert. Beispielsweise verwendet Trintech’s Risk Intelligent Robotic Process Automation™ (RI RPA) Regeln, die auf den spezifischen Risikotoleranzen des Kunden basieren, um den Reconciliation-Prozess zu automatisieren, indem Konten mit geringem Risiko automatisch abgestimmt werden, sodass sich Buchhalter auf Konten mit hohem Risiko konzentrieren können, anstatt den Fokus gleichmäßig auf alle Konten zu verteilen.

Finanzautomatisierung kann auch die Richtlinien und Verfahren Ihres Unternehmens für den Finanzabschluss in allen Organisationseinheiten durchsetzen, sodass der Abschluss in der gesamten Organisation auf die gleiche Weise durchgeführt wird. Darüber hinaus lässt sich Finanzautomatisierungssoftware wie Cadency® von Trintech direkt mit Ihren Datenerfassungssystemen – wie ERPs, Gehaltsabrechnungen, FP&A-Software – integrieren, um sicherzustellen, dass die Daten in Ihren Finanzprozessen so akkurat wie möglich sind.

BEST PRACTICE 4: Bringen Sie Mitarbeiter, Prozesse und Technologie in Einklang

Einer der wichtigsten Faktoren in Ihrem Financial Close Prozess sind die beteiligten Personen. Technologien wie fortgeschrittene Automatisierung und künstliche Intelligenz können Ihre Mitarbeiter lediglich unterstützen. Die Abstimmung von Menschen, Prozessen und Technologie wird immer wichtiger, insbesondere wenn man virtuell arbeitet und Buchhalter nicht mehr in der Lage sind, an den Schreibtisch eines Kollegen zu gehen und eine Frage zu stellen.

Einer der wichtigsten Faktoren in Ihrem Financial Close Prozess sind die beteiligten Personen. Technologien wie fortgeschrittene Automatisierung und künstliche Intelligenz können Ihre Mitarbeiter lediglich unterstützen. Die Abstimmung von Menschen, Prozessen und Technologie wird immer wichtiger, insbesondere wenn man virtuell arbeitet und Buchhalter nicht mehr in der Lage sind, an den Schreibtisch eines Kollegen zu gehen und eine Frage zu stellen.

Darüber hinaus unterstützt ein effektiver Abschlussprozess nicht nur die Ziele der Organisation, sondern gibt auch den Ton für Ihr Team an. Einer der bereits erwähnten Vorteile der Automatisierung besteht darin, dass Ihr Team dadurch erheblich Zeit spart. Stellen Sie sich vor, was es für die Moral der Mitarbeiter bedeuten würde, wenn sie keine langen Nächte und Wochenenden arbeiten müssten. Unverzichtbare Vorteile wie die Produktivität und die Loyalität zum Unternehmen könnten steigen.

BEST PRACTICE 5: Machen Sie Ihre Prozesse zukunftssicher

Wenn Finanz- und Buchhaltungsteams mit manuellen Methoden und Tabellenkalkulationen arbeiten, bleiben nur sehr wenige Ressourcen für strategische Aktivitäten übrig. Eine kritische strategische Aktivitäten, die aufgrund von Zeitknappheit oft übersprungen wird, ist die Datenanalyse. Organisationen brauchen umsetzbare, genaue Einblicke, um Entscheidungen zu treffen und die Richtung für die Zukunft festzulegen. Durch die Investition in Automatisierung erhalten Ihre Finanzabteilung und der CFO die notwendigen Ressourcen, um die Strategie voranzutreiben. Dies wird besonders wichtig, wenn das Unternehmen in eine Periode wirtschaftlicher Instabilität oder allgemeiner Unsicherheit gerät. Die Zukunftssicherheit Ihrer Finanzprozesse bringt Ihr Unternehmen jetzt auf den Weg zum Erfolg in der Zukunft.

FAZIT

Die Umsetzung dieser Best-Practice-Tipps Ihre Finanzabteilung transformieren. Sie müssen diesen Weg aber nich alleine gehen – die erfahrenen Record to Report Experten von Trintech können Ihnen dabei helfen, Ihre Prozesse für die ultimative Effizienz und Effektivität zu optimieren. Wir haben vielen Organisationen zu einem erstklassigen Record to Report Prozess verholfen und verfügen über das Fachwissen, um Ihre Organisation zu unterstützen. Organisationen, die Finanzabschlüsse mit Cadency von Trintech machen, vermerkten:

- Bis zu 80 % weniger Zeitaufwand für den Transaktionsabgleich

- Bis zu 90% weniger Abstimmungen

- Bis zu 62% weniger Abschreibungen

Entdecken Sie, wie ein automatisierter Ansatz für Ihren Finanzabschluss Ihrem Unternehmen noch heute zugutekommen kann.

Von Ashton Mathai